如何看上汽集团的财报(2)

2019-01-16 14:47 来源:财联社 字号:

03上汽集团的资产周转效率

随着2018年中国汽车市场第一次出现负增长,汽车行业已经过了快速增长的时期,进入更看重经营效率、模式创新的阶段。作为行业龙头的上汽集团,从财务报表上会有什么体现呢?

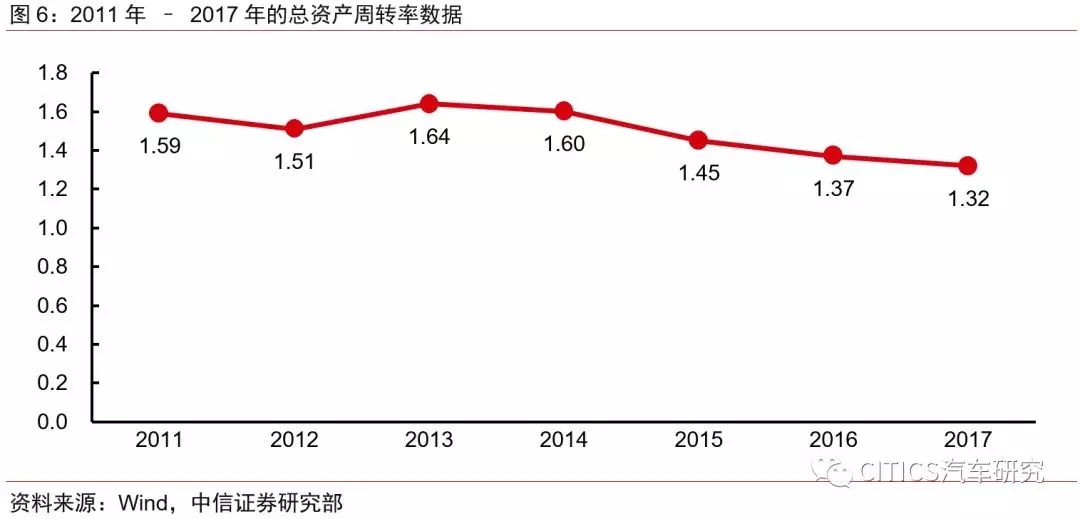

我们对比上汽集团的总资产周转率,可以看到从2013年的1.64持续下行至2017年的1.32,是不是上汽集团的营运能力下降了呢?

其实不是的!我们详细分析后发现,这个资产周转效率的下降,更多是由于上汽在行业发展趋势(电动、智能、互联、共享)上的前瞻布局所导致的,从上汽集团的战略使命上也可见一斑。

早在2014年,上汽就首次提出“从传统制造企业向提供产品和服务的综合供应商转变”。随后,更是明确了“电动化、网联化、智能化、共享化”的“新四化”目标。例如:目标2020年集团新能源汽车销量超60万辆;打造了和阿里合作的斑马科技;打造全球最大的新能源车分时租赁运营服务平台的环球车享;打造车享网的O2O平台;推出了移动出行战略品牌“享道出行”,进军网约车业务等。

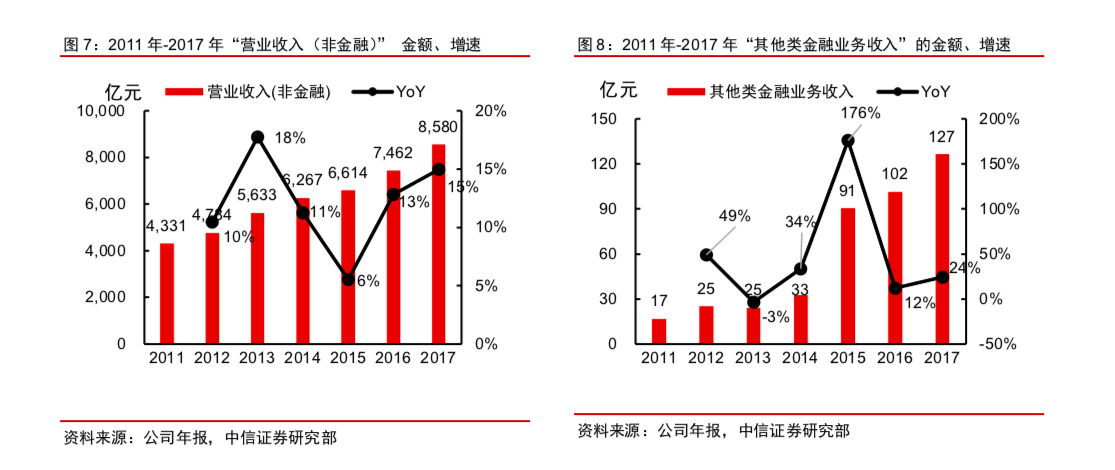

创新业务也逐渐成为上汽集团主要的增长来源。以汽车金融业务为例(损益表中的“其他类金融业务收入”),上汽已经从2013年的25亿元快速提升至2017年的127亿元,增长了415%,预计2018年仍将保持快速增长。同期,非金融营业收入(主要为整车销售)从2013年的5633亿元提高至2017年的8580亿元,增长了52%。

理解上汽集团对于新业务的前瞻布局和投入,也同样有助于理解公司资产负债表、现金流量表的变化。

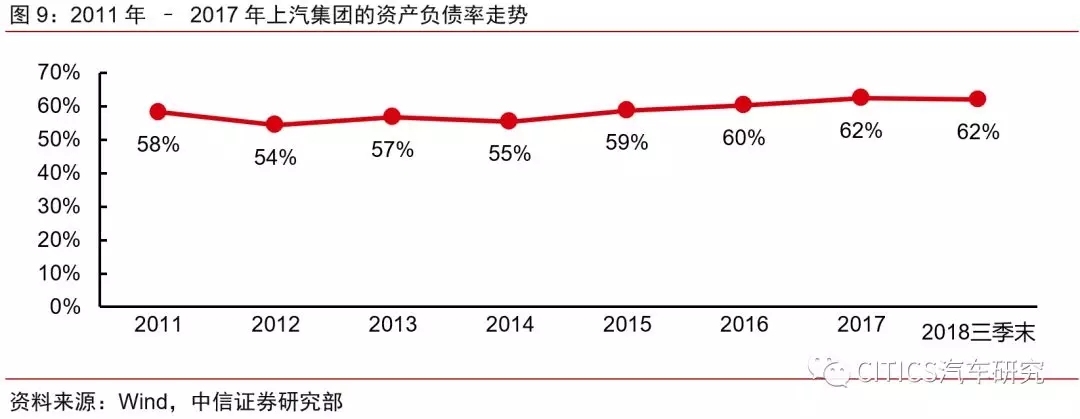

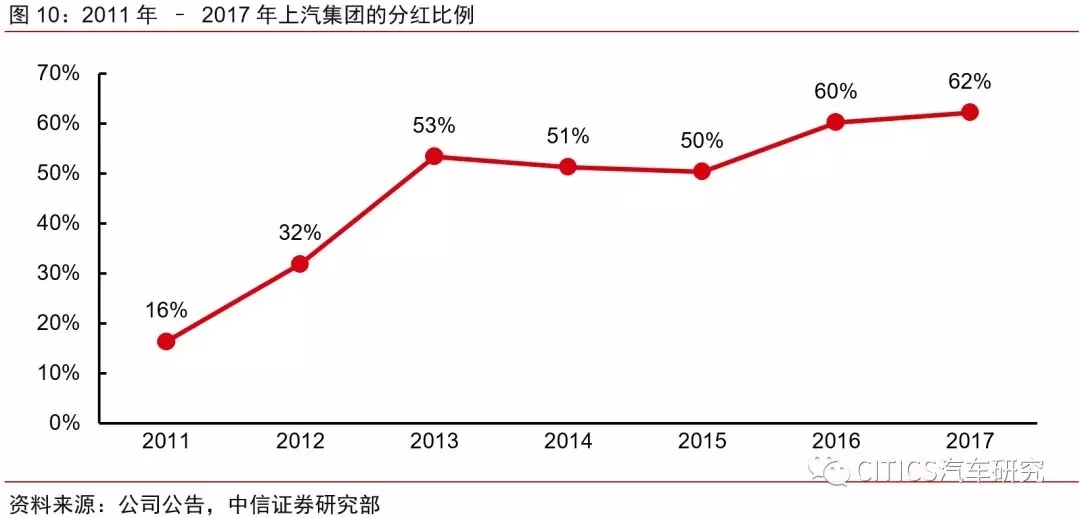

资产负债表方面,由于对新业务的前瞻布局和投入,集团总资产从2013年的3736亿元扩张至2018Q3的7343亿元,总负债从2013年的2119亿元增加至2018Q3的4551亿元,但资产负债率保持相对平稳,从2013年的57%小幅提升至2018Q3的62%。另外一方面,从2014年开始,上汽集团的分红比例从此前的30%提升至50%以上,2016年、2017年分红比例更是高达60%、62%,也是资产负债率小幅提升的原因。

现金流量表方面,由于汽车金融业务并入经营性现金流的范围,导致某些季度的经营现金流净额有所失真。例如:2018Q3上汽合并报表的经营性净现金流为-293亿元,但若剔除金融业务额影响(金融类业务流入78亿元,金融类业务流出454亿元,金融类业务规模的增加导致净流出376亿元),那么还原后,非金融业务实际为净流入83亿元。

结语

通过上面三点的报表分析,我们可以清晰看到,上汽集团不仅是一家优秀的整车企业,更是在汽车电动、智能、互联、共享的产业发展趋势上有着非常前瞻、大力度的布局和培育,或许在短期财务报表的分析上增加了些许难度,但是从长期看,是一家非常值得期待的中国优质企业。

关于上汽集团的财务报表,汽车行业相关公司的财务报表等,若有任何关心的问题和案例,欢迎大家多向我们反馈,以期进一步把研究工作做好。

(相关风险因素:宏观经济增速放缓导致销量不达预期;新车型市场接受度低于预期;自主品牌亏损幅度持续扩大;去年同期基数较高导致行业增速放缓)财联社

- 1商务部:就欧盟对华电动汽车反补贴案价格承诺方案交流取得了一定进展

- 2多家上市公司实控人、控股股东频频以协议转让的方式出让股权

- 3江西首支省级科创基金开始招GP了,预计目标规模20亿元

- 4英伟达即将披露三季度财报,已有多家机构分析师上调英伟达目标价

- 5美国大选结果出炉后,华尔街对于美联储明年降息前景的担忧愈发强烈

- 6黄羽鸡行情走势相对平稳,未出现较大季节性波动,企业将仍处于盈利区间范围内

- 7多只黄金ETF基金份额创新高,再有黄金ETF宣布降费

- 8人形机器人利好催化密集,相关概念股表现活跃

- 9互换便利首批500亿元操作已经落地,超过120家上市公司披露回购增持再贷款

- 10小额贷款行业洗牌加速,商丘至少31家小贷公司未通过年审

- 热图

- 精彩瞬间

- 精彩新闻

- 随便看看